Entenda o que é o mercado futuro de Bitcoin. É importante entender que o mercado futuro é extremamente comum para a maioria dos ativos negociados. No entanto, quando o assunto são criptomoedas este tema é bem mais recente.

O mercado futuro de bitcoin é uma evolução do mercado à vista (spot). Com o surgimento dos futuros, duas partes se comprometem na compra ou venda de um ativo (ações, commodities, bitcoin, mini dólar, boi gordo, índice bovespa, s&p 500 e outros) por um preço e quantidade previamente estipulados para liquidação em uma data futura.

Mas por que isso é feito? Os mercados, especialmente o de Bitcoin, são voláteis e extremamente imprevisíveis. Algumas empresas ou mineradores que têm a receita em Bitcoin precisam se proteger dessa volatilidade.

Até mesmo investidores e fundos também precisam do mercado futuro tanto para investir com novas estratégias, quanto para se protegerem.

Leia também: Como Produzir e ter Lucro com as Bitcoins

Como funciona o Mercado Futuro de Bitcoin?

Como já mencionado acima, um dos objetivos do mercado futuro de uma forma geral é de proteção. Exatamente, a grande parte dos players deste mercado se utilizam dele para hedge, do inglês significa proteção.

Contudo, vamos exemplificar na prática este objetivo. A queda do preço do Bitcoin para US$ 4,000 em novembro de 2018 fez muitos mineradores ficarem no prejuízo e desligarem as suas máquinas. Isso derrubou o poder computacional da rede do Bitcoin. Tal infortúnio poderia ter sido evitado se mais mineradores conhecessem o mercado futuro.

Este fato se repetiu recentemente, e se o mercado futuro de bitcoin estivesse mais difundido muito destes prejuízos poderiam ser mitigados.

Eles poderiam ter negociado no mercado futuro a venda de Bitcoin a US$ 6500 para dezembro de 2018. Realizando a venda, o minerador garante ao menos o preço necessário para que sua mineração seja lucrativa, reduzindo assim o seu risco de mercado e protegendo seu capital.

Você sabia? Criptomoedas estão proibidas no Afeganistão

Onde e como negociar no mercado futuro de bitcoin?

No entanto, é importante entender que todos os contratos no mercado futuro passam por ajuste diário conforme a variação do preço do ativo (Bitcoin) negociado no qual o contrato está baseado. Esses contratos são negociados majoritariamente em home broker (Bitmex) e balcões (Nox Bitcoin – OTC). Através do ajuste diário, o investidor sabe se tem ganho ou perda na negociação.

A vantagem desse mercado é a possibilidade de alavancagem. Um investidor pode operar uma posição muito maior do que ele realmente possui. No entanto, o risco de perda é muito maior do que o de não operar alavancado. Portanto, sugiro que você aprenda sobre alavancagem antes de sair por ai praticando. É uma prática extremamente arriscada e pode te levar a ruina total.

A Bitmex ajudou a popularizar a negociação de contratos e a CME (Chicago Mercantile Exchange) foi a primeira plataforma regulada para o mercado tradicional, mas com a liquidação (entrega) dos contratos em dólar.

A CME Group e TD Ameritrade são algumas empresas que inovaram no setor de derivativos cripto, assim como a Bolsa de Opções de Chicago (CBOE), que lançou seus futuros de bitcoin em dezembro 2017.

Já após o lançamento dos futuros da corretora Bakkt, cerca de 11 mil contratos são negociados todos os dias.

A entrada da Bakkt agora permite a negociação de futuros de Bitcoin com entrega em Bitcoin, o que é um diferencial em relação a todas as bolsas reguladas. A tendência é a entrada de investidores institucionais e o crescimento do volume de Bitcoin, assim como a criação de mecanismos de proteção contra variações bruscas de preço.

Contratos de futuros de bitcoin permitem oportunidades de arbitragem porque não estarão em posse do investidor até a data de expiração. Em vez disso, são negociados como qualquer outro tipo de ativo pois, assim como o valor do bitcoin varia, o valor de diferentes contratos de futuros de bitcoin também varia.

Fique esperto: Influenciadores são alvo da polícia por pirâmide cripto

Vantagens do mercado futuro

Como já mencionei acima, o mercado futuro é alavancado e possui uma excelente liquidez na negociação de contratos.

Além disto, oferece mais segurança para produtores de commodities ou fundos que queiram se proteger.

Possibilita alavancagem para buscar maiores ganhos com quantias menores do ativo.

Abre possibilidades de arbitragem com o mercado à vista.

Como ocorre a entrega do ativo no mercado futuro?

Contratos futuros de ativos tangíveis como agropecuários estão passíveis a entrega física. Isto é, se uma pessoa compra contratos futuros de 550 sacas de café ou 480 arrobas de boi, ela deveria buscar os ativos em armazéns cadastrados pela BMF/Bovespa.

Contudo, não há entrega física para ativos financeiros (intangíveis). Se as duas partes manterem posição até o vencimento, as posições serão encerradas e os prejuízos/lucros da posição serão compulsoriamente debitados/creditados pela corretora.

A chamada de margem é risco?

Se você é novo neste mercado sugiro que aprenda também sobre este assunto, que é a chamada de margem. Tanto no portal, como em nosso canal do youtube temos explicações sobre o tema.

Isso acontece porque para negociar contratos de futuros, o investidor precisa deixar uma “margem”, o que seria algo parecido com uma garantia necessária para a posição que ele vai assumir no mercado.

Se você estiver muito alavancado e o mercado estiver indo contra a posição que você abriu, essa “margem” irá ser consumida com o intuito de pagar o empréstimo que você fez ao alavancar sua posição, isso é conhecido como chamada de margem, ou margin call.

Para evitar a liquidação, é preciso adicionar mais ativos na sua margem, de forma a diminuir a alavancagem da posição.

Informação quente: Antigo Hotel Urbano Hurb, é investigado pelo Ministério Público

Vencimento do contrato futuro

Isso acontece porque para negociar contratos de futuros, o investidor precisa deixar uma “margem”, o que seria algo parecido com uma garantia necessária para a posição que ele vai assumir no mercado.

Se você estiver muito alavancado e o mercado estiver indo contra a posição que você abriu, essa “margem” irá ser consumida com o intuito de pagar o empréstimo que você fez ao alavancar sua posição, isso é conhecido como chamada de margem, ou margin call.

Para evitar a liquidação, é preciso adicionar mais ativos na sua margem, de forma a diminuir a alavancagem da posição.

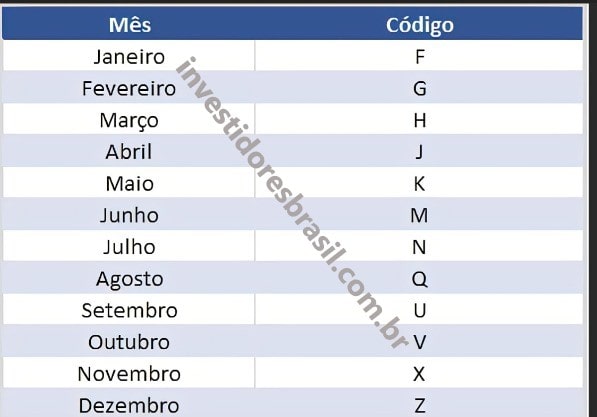

Para exemplificar: um contrato futuro de Bitcoin que vence em Dezembro de 2019 é identificado como XBTZ19 ou BTCZ19.

Alguns termos frequentes de contratos futuros de bitcoin

– “offsetting” (um tipo de compensação): um investidor cria outro contrato de futuro com valor e tamanho iguais, zerando suas obrigações conforme o equilibram;

– “rolling over”: como se fosse a compensação (“offset”) de uma posição, mas com uma data de expiração mais estendida;

– “expiry” (expiração): quando um contrato atinge sua data final e as partes que estão no contrato compram ou vendem pelo preço concordado.

Outro método de negociação é fazer o hedge (“hedging”), útil para quem deseja lidar com a volatilidade dos criptoativos.

Fazer o hedge é proteger a posição caso o preço de determinado criptoativo venha a cair, mas limita possíveis lucros, já que a pessoa concorda em vender 1 BTC a US$ 10 mil: se o preço subir, a pessoa pode lucrar; se cair, perderá dinheiro, mas será um risco limitado, pois 1 BTC ainda será vendido a US$ 10 mil.

É importante lembrar que investir em um contrato é uma obrigação séria e, se atingir sua data de expiração, o investidor tem uma obrigação legal de cumprir com o contrato.

Caso você queira aprender mais, entenda sobre o mercado futuro de bitcoin e outros mercados, bem como investimentos e forma de otimizar seu dinheiro. Se inscreva em nosso clube junte-se a nós .