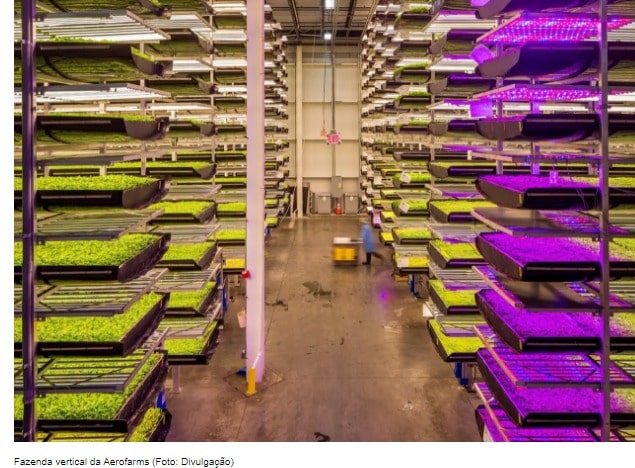

Falência e inadimplência são realidade para startups de fazendas verticais. A proposta da agricultura vertical prometia um sonho moderno de capital de risco: uma nova maneira de cultivar que usaria robôs e inteligência artificial para economizar água, combater a insegurança alimentar e salvar o meio ambiente.

Mas depois que as empresas despejaram bilhões de dólares nessas startups, elevando as avaliações para a estratosfera, a indústria agora enfrenta uma nova e dura realidade: o financiamento está acabando, os lucros continuam indefinidos e os credores estão circulando.

A AeroFarms Inc. na semana passada tornou-se o exemplo mais recente e de maior visibilidade dos desafios enfrentados pelo negócio, declarando falência após a construção de uma enorme nova instalação no estado americano de Virgínia que esgotou seu dinheiro, de acordo com documentos judiciais.

Seu colapso ocorre logo após o produtor de alface Kalera buscar proteção judicial em abril. E em maio, a AppHarvest Inc., de capital aberto, que opera estufas de alta tecnologia, recebeu um aviso de inadimplência de um de seus investidores, de acordo com um documento regulatório. A empresa contesta o aviso de inadimplência, mas se não conseguir chegar a um acordo com seus credores, a empresa alertou que poderia se tornar “falida ou insolvente”.

“Estávamos realmente em um ciclo de hype”, disse Vonnie Estes, vice-presidente de inovação da International Fresh Produce Association. Os investidores de fundos de risco entraram em cena freneticamente, comparando essas empresas a empresas de software e esperando retornos comparáveis. “Havia muito dinheiro entrando sem realmente entender que isso é apenas agricultura.”

VEJA: Maiores bancos tem queda no lucro de 8,7% no trimestre

Especialistas do setor ainda dizem que ‘fazendas verticais’ são uma parte crucial do futuro da agricultura, especialmente porque as mudanças climáticas provocam incêndios florestais e inundações mais destrutivos. No entanto, a capacidade dessas fazendas de conquistar uma participação de mercado significativa em escala nacional pode demorar anos, observam eles.

Dezenas de startups surgiram na última década, com um punhado delas desfrutando de um desfile quase interminável de rodadas de financiamento. Empresas como a AppHarvest, com sede no estado americano de Kentucky, viram suas avaliações subirem para a casa dos bilhões.

Em 2021, a AeroFarms, uma das pioneiras da agricultura vertical com sede em Newark, Nova Jersey, tinha planos de abrir o capital por meio de uma fusão com cheque em branco (SPAC) e tinha um valor de mercado de cerca de US $ 1,2 bilhão. O potencial de crescimento parecia ilimitado.

Mas, à medida que as taxas de juros começaram a subir, os investidores começaram a examinar a lucratividade de uma forma que não faziam há anos.

No ano passado, mais de US$ 1 bilhão foi levantado para a agricultura vertical, de acordo com Adam Bergman, chefe global de banco de investimento AgTech do Citigroup Inc. Este ano, esse número está abaixo de US$ 100 milhões, disse ele.

ENTENDA: Saiba quais são os próximos ministros do STF a se aposentar

“Os fluxos de capital passaram de mais prontamente disponíveis para menos prontamente disponíveis”, disse Guy Blanchard, presidente e diretor financeiro da AeroFarms, em entrevista esta semana. Em videoconferência das instalações da empresa em Newark, ele disse que a AeroFarms está concentrando os recursos da empresa na construção de seu negócio de microgreens (versões bem menores de um vegetal comestível), que deve ser lucrativo até o final deste ano.

Os investidores anteriormente viam as fazendas verticais como uma “fronteira ilimitada de inovação”, disse ele. “Mas agora é ‘mostre-me um negócio lucrativo’. Eles estão mais interessados em bons e velhos negócios que vão ganhar dinheiro.”

A falência da AeroFarms ocorreu logo depois que a AppHarvest foi processada por credores que ameaçaram fechar uma de suas maiores instalações de cultivo de tomate.

“Acreditamos que estamos em total conformidade com os termos do empréstimo”, disse Travis Parman, diretor de comunicações da AppHarvest, em uma resposta por e-mail a perguntas, acrescentando que a empresa está trabalhando para resolver o problema e as operações continuam normalmente. “A AppHarvest está passando da construção de infraestrutura de capital intensivo para um foco no aumento da produção.”

Ainda assim, as ações da AppHarvest, que antes eram negociadas acima de US$ 40, caíram nos últimos dois anos, fechando na quinta-feira a 40 centavos de dólar.

A Kalera, uma empresa com sede na Flórida que se concentra em instalações agrícolas verticais locais, entrou com pedido de proteção do Capítulo 11 em abril. Ela vinha lutando há meses, com sua unidade alemã iniciando um processo de reestruturação em novembro e a empresa separando seus negócios internacionais dos americanos em uma tentativa de parar de gastar dinheiro.

Um representante da Kalera não respondeu aos pedidos de comentários.

SAIBA: Postos em Minas alertam falta de diesel

A agricultura vertical se enquadra na chamada agricultura de ambiente controlado, uma abordagem mais ampla que incorpora a engenharia hortícola para possibilitar o cultivo durante todo o ano em locais onde seria impossível de outra forma. Alguns especialistas do setor voltaram sua atenção para estufas de alta tecnologia, que dependem do sol em oposição à iluminação LED, como uma opção menos intensiva em capital, à medida que os investidores começam a desaparecer.

No entanto, isso não significa que eles desistiram de levantar novos financiamentos.

O interesse está vindo do Oriente Médio, de acordo com Bergman, do Citi. A região luta contra a insegurança alimentar e os efeitos das mudanças climáticas, mas também desfruta de energia barata e abriga países que buscam investir em indústrias além dos combustíveis fósseis.

“É aqui que entra a linha de vida potencial para a agricultura vertical”, disse Bergman.

Enquanto isso, executivos e investidores estão treinando suas unidades na chamada economia unitária, o custo e a receita de cada safra produzida.

A AeroFarms está transferindo a produção para sua nova instalação em Danville, Virgínia, “uma magnitude de escala totalmente diferente” de suas localizações existentes, de acordo com o CFO Blanchard, e que ele diz estar predominantemente focada na produção comercial em oposição à inovação.

“Estas não são pequenas roças. São corporações modernas muito complexas”, disse Eric Stein, fundador e diretor executivo do Centro de Excelência para Agricultura Interior. “Mesmo que você consiga a economia da unidade no lado da produção e as margens brutas sejam boas, quando você olha para suas margens operacionais, é aí que muitas dessas empresas estão falhando.”

Com Bloomberg